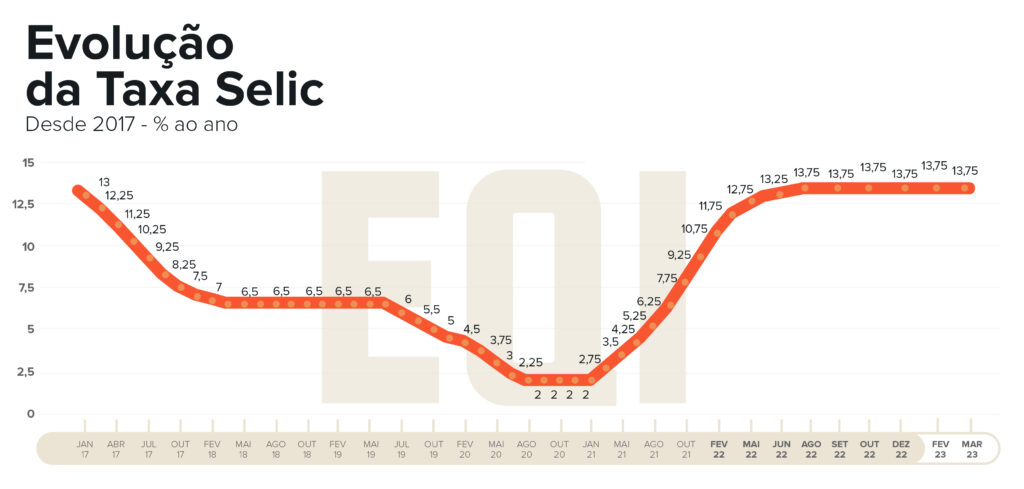

Repetindo o resultado da reunião anterior, a decisão do Copom foi manter a taxa Selic em 13,75% e trouxe um tom duro em relação aos próximos passos da política monetária.

Apesar das pressões, a sinalização da autoridade monetária é de que não há espaço no curto prazo para cortes na taxa de juros, e que ainda subsistem riscos relevantes, no horizonte.

Em uma postura estrategicamente inteligente, o Comunicado foi mais neutro em relação aos riscos fiscais.

Antes, as preocupações eram duas: (1) estímulos à demanda de curto prazo e (2) incertezas sobre a trajetória futura da dívida pública.

Agora, o primeiro ponto foi retirado, dado que foi anunciada pelo governo uma reoneração dos combustíveis que deve aumentar a receita em 2023.

Menor ênfase na questão fiscal

Essa menor ênfase na questão fiscal deve ajudar na relação institucional com o governo, em especial o ministro da Fazenda.

Além disso, o balanço de riscos trouxe duas novidades que poderiam puxar a inflação mais para baixo: (1) “as condições adversas do sistema financeiro internacional” e (2) uma desaceleração mais forte do crédito doméstico, dados os eventos ocorridos nesse mercado desde o início do ano, com diversas empresas com dificuldade de pagamentos de dívida e/ou buscando proteção em recuperações judiciais.

Porém, foram ressaltadas as preocupações com a desancoragem das expectativas de inflação, especialmente em horizontes mais longos, que colocam a credibilidade da autoridade monetária em risco.

Além disso, afetam as projeções de inflação, que voltaram a subir.

Decisão do Copom: Projeções para a inflação

As projeções de inflação do Copom foram revisadas para cima em todo o horizonte relevante: 5,8% (vs 5,6%) em 2023 e 3,6% (3,4%) em 2024 no cenário que usa a trajetória de Selic do Focus.

Ou seja, a inflação projetada se afastou ainda mais do centro da meta (3%) no próximo ano.

Mais importante, as simulações de um cenário alternativo que levam em conta a taxa Selic estável (13,75%) em todo o horizonte de projeção mostram que a inflação ficaria em 5,7% em 2023 e 3% em 2024.

Ou seja, a inflação só converge para a meta caso não haja alterações na política monetária.

Decisão do Copom: Sem espaço para cortes

Vale replicar o parágrafo final do comunicado, que trouxe de maneira explícita a preocupação da autoridade monetária e a ausência de espaço para cortes de juros.

“Considerando a incerteza ao redor de seus cenários, o Comitê segue vigilante, avaliando se a estratégia de manutenção da taxa básica de juros por período prolongado será capaz de assegurar a convergência da inflação. O Comitê reforça que irá perseverar até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas, que mostrou deterioração adicional, especialmente em prazos mais longos. O Comitê enfatiza que os passos futuros da política monetária poderão ser ajustados e não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado.”

Em resumo, o Banco Central não deu nenhuma sinalização que irá iniciar um ciclo de cortes tão cedo.

Além disso, vale ressaltar que as expectativas devem continuar subindo nas próximas semanas, sem um plano fiscal crível do governo.

Decisão do Copom: Chave está no fiscal e na desaceleração da atividade

Assim, as projeções de inflação do Copom devem ser pressionadas para cima, o que colocaria em dúvida a própria estratégia de estabilidade na política monetária.

A chave para cortes de juros está na política fiscal e na possibilidade de uma desaceleração da atividade mais forte do que o esperado, talvez via canal de crédito.

Mantemos nosso cenário de taxa Selic em 13,75% até o final de 2023 e início dos cortes somente em 2024, para o patamar de 10,5%.