Copom reduziu a taxa de juros em 0,50 p.p., primeiro corte desde agosto de 2020

O Comit´┐Ż de Pol´┐Żtica Monet´┐Żria (Copom) do Banco Central reduziu nesta quarta-feira (2/8) a Selic, taxa b´┐Żsica de juros da economia brasileira, em 0,50 ponto percentual (p.p.), de 13,75% ao ano, para 13,25%.

O corte ´┐Ż o primeiro desde agosto de 2020 e ocorre ap´┐Żs meses de trocas de farpas entre o governo de Luiz In´┐Żcio Lula da Silva (PT) e o presidente do Banco Central, Roberto Campos Neto, sobre o n´┐Żvel dos juros no Brasil e seus efeitos sobre a atividade econ´┐Żmica do pa´┐Żs.

A redu´┐Ż´┐Żo neste in´┐Żcio de agosto veio acima da expectativa da maioria dos agentes do mercado financeiro, que era de um corte de 0,25 p.p.

Mas nas ´┐Żltimas semanas cresceu a aposta na baixa de 0,50 p.p., ap´┐Żs sinais de perda de f´┐Żlego da economia e de a infla´┐Ż´┐Żo ter perdido for´┐Ża ao longo dos ´┐Żltimos meses, de mais de 12% no acumulado de 12 meses at´┐Ż abril de 2022, para 3,16% em junho deste ano, segundo o IBGE (Instituto Brasileiro de Geografia e Estat´┐Żstica).

A taxa b´┐Żsica de juros ´┐Ż o principal instrumento usado pelo Banco Central para controlar a infla´┐Ż´┐Żo, ao influenciar o n´┐Żvel de todas as demais taxas praticadas no mercado.

Quando os juros sobem, fica mais caro para fam´┐Żlias e empresas emprestarem dinheiro para consumir e investir. Quando os juros caem, como agora, ´┐Ż esperado efeito contr´┐Żrio.

A expectativa dos analistas ´┐Ż de que a Selic seja reduzida gradualmente ao longo dos pr´┐Żximos meses, chegando a 12% ao fim deste ano, 9,25% em dezembro de 2024 e 8,75% em 2025 e 8,5% em 2026, segundo expectativas colhidas pelo boletim Focus do Banco Central.

Mas como esse queda dos juros deve afetar as principais modalidades de cr´┐Żdito usadas pelos consumidores brasileiros, como cart´┐Żo de cr´┐Żdito, cheque especial e empr´┐Żstimos pessoais? O financiamento habitacional pode ficar mais barato?

E por que, mesmo ap´┐Żs dois anos de quedas esperados ´┐Ż frente, a Selic n´┐Żo deve ir muito abaixo dos 10%, mantendo o n´┐Żvel de juros do pa´┐Żs elevado?

Ouvimos cinco especialistas e trazemos todas essas informa´┐Ż´┐Żes.

Como a queda da Selic vai afetar o cr´┐Żdito

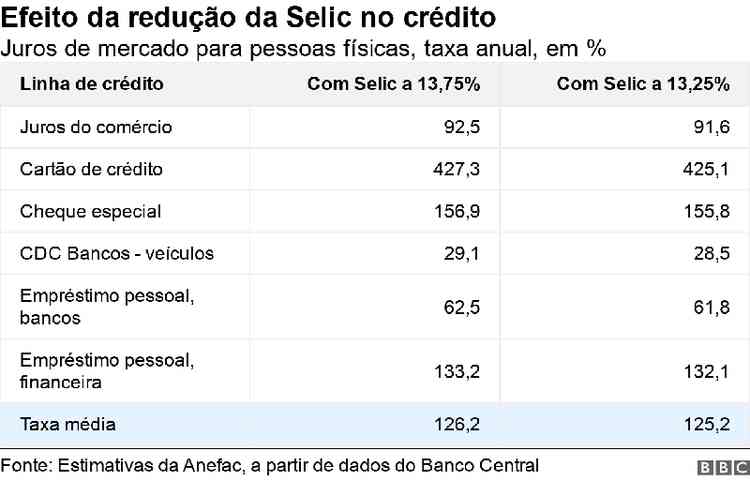

A Anefac (Associa´┐Ż´┐Żo Nacional dos Executivos de Finan´┐Żas, Administra´┐Ż´┐Żo e Contabilidade) calcula o efeito do corte de 0,50 p.p. na Selic sobre as principais modalidades de cr´┐Żdito usadas pelos brasileiros: compras parceladas no varejo, cart´┐Żo de cr´┐Żdito, cheque especial, CDC (Cr´┐Żdito Direto ao Consumidor) para compra de ve´┐Żculos e empr´┐Żstimo pessoal em bancos e financeiras.

Divulga´┐Ż´┐Żo

BBC"O impacto imediato ´┐Ż muito pequeno", resume Miguel Jos´┐Ż Ribeiro de Oliveira, diretor executivo de Estudos e Pesquisas Econ´┐Żmicas da Anefac.

Segundo Oliveira, isso ocorre porque existe uma diferen´┐Ża de magnitude muito grande entre a Selic e as taxas de juros cobradas aos consumidores.

Quando a Selic estava em 13,75% ao ano, a taxa m´┐Żdia de juros nas opera´┐Ż´┐Żes de cr´┐Żdito mais comuns estava em 126,2% ao ano em julho, segundo a Anefac.

Agora, com a Selic indo a 13,25%, a expectativa ´┐Ż de que essa taxa m´┐Żdia recue para 125,2%, uma varia´┐Ż´┐Żo quase insignificante, observa o especialista.

O economista explica que as taxas de juros praticadas no mercado s´┐Żo compostas por cinco grupos de custos:

- a Selic, que determina quanto o dinheiro custa para o banco;

- a chamada "cunha fiscal", que s´┐Żo impostos compuls´┐Żrios embutidos nas taxas de juros;

- as despesas administrativas, que s´┐Żo os custos dos bancos com processos, ag´┐Żncias, funcion´┐Żrios, entre outros;

- o risco de inadimpl´┐Żncia, que ´┐Ż a parcela dos empr´┐Żstimos que o banco espera n´┐Żo receber de volta;

- a margem l´┐Żquida do banco, que ´┐Ż o lucro da institui´┐Ż´┐Żo com a opera´┐Ż´┐Żo.

"O simples fato de que o Banco Central baixou a Selic n´┐Żo significa que as taxas de juros v´┐Żo cair imediatamente", observa Oliveira, diante dos diversos itens que comp´┐Żem os juros de mercado.

O risco de cr´┐Żdito ´┐Ż um dos fatores que deve segurar a queda dos juros de mercado neste momento, considera o diretor da Anefac.

No cr´┐Żdito corporativo, ele cita as entradas em recupera´┐Ż´┐Żo judicial de grandes empresas como Americanas, Grupo Petr´┐Żpolis e Oi (que recorreu ´┐Ż prote´┐Ż´┐Żo contra credores pela segunda vez em sete anos) como fatores que impactaram o balan´┐Żo dos bancos e aumentaram o volume de provis´┐Żes para inadimpl´┐Żncia – o que se reflete nas taxas de juros e na oferta de cr´┐Żdito.

Al´┐Żm disso, o elevado endividamento e inadimpl´┐Żncia das fam´┐Żlias tamb´┐Żm mant´┐Żm a percep´┐Ż´┐Żo de risco elevada para pessoas f´┐Żsicas, embora esses indicadores devam melhorar nos pr´┐Żximos meses, com os efeitos do programa Desenrola, de negocia´┐Ż´┐Żes de d´┐Żvida.

Defasagem temporal

Rachel de S´┐Ż, chefe de economia da gestora de recursos Rico Investimentos, lembra ainda que, no Brasil, estudos mostram que os efeitos de varia´┐Ż´┐Żes da Selic levam entre tr´┐Żs e seis meses para serem sentidos no mercado de cr´┐Żdito.

Varia´┐Ż´┐Żes da Selic levam entre tr´┐Żs e seis meses para serem sentidas no mercado de cr´┐Żdito, diz economista

Marcello Casal Jr./Ag´┐Żncia Brasil"´┐Ż at´┐Ż relativamente r´┐Żpido, comparado a outros pa´┐Żses, mas tem uma demora", diz S´┐Ż.

"N´┐Żo ´┐Ż porque o juro caiu agora que amanh´┐Ż voc´┐Ż vai pedir um financiamento imobili´┐Żrio e ele vai estar mais barato, ´┐Ż um processo que leva alguns meses, assim como a eleva´┐Ż´┐Żo do juros tamb´┐Żm demorou para ser sentida", acrescenta.

Claudia Yoshinaga, coordenadora do Centro de Estudos em Finan´┐Żas da FGV (Funda´┐Ż´┐Żo Getulio Vargas), observa que as taxas que devem responder mais ´┐Ż queda de juros s´┐Żo as com garantias mais fortes, como o cr´┐Żdito imobili´┐Żrio e para compra de ve´┐Żculos.

Mas ela tamb´┐Żm acredita que esse efeito n´┐Żo ´┐Ż imediato e que dever´┐Ż ser mais percept´┐Żvel para os consumidores quando a Selic voltar ao patamar de um d´┐Żgito (isto ´┐Ż, abaixo dos 10%) e com o passar dos meses, se mantida a trajet´┐Żria de queda gradual da taxa b´┐Żsica de juros.

"Se viermos num ritmo de redu´┐Ż´┐Żes sucessivas da taxa, isso come´┐Ża a sinalizar para o mercado e para os bancos que o ambiente [de neg´┐Żcios] est´┐Ż mais est´┐Żvel, que a trajet´┐Żria de queda veio para ficar, o que possibilita pensar em empr´┐Żstimos de prazos mais longos, a n´┐Żveis [de juros] menores."

´┐Ż hora de comprar im´┐Żveis financiados?

Para quem est´┐Ż pensando em comprar a casa pr´┐Żpria, o custo do financiamento ´┐Ż uma quest´┐Żo fundamental. Isso porque a compra de um im´┐Żvel ´┐Ż um gasto que compromete geralmente de 20% a 30% da renda mensal de uma fam´┐Żlia, por um per´┐Żodo longo, de 20 a 25 anos.

"O cr´┐Żdito imobili´┐Żrio ´┐Ż aquele que est´┐Ż mais intimamente ligado ´┐Ż varia´┐Ż´┐Żo da Selic, de todos os cr´┐Żditos", afirma Alberto Ajzental, coordenador do curso de Neg´┐Żcios Imobili´┐Żrios da FGV.

Cr´┐Żdito imobili´┐Żrio ´┐Ż o mais intimamente ligado ´┐Ż varia´┐Ż´┐Żo da Selic, diz professor da FGV

Kaio Machado/Prefeitura de FortalezaO professor explica que esse ´┐Ż um cr´┐Żdito que tem uma garantia real forte (em geral, o pr´┐Żprio im´┐Żvel), o que faz com que essa seja a modalidade de cr´┐Żdito com menor spread – diferen´┐Ża entre o que o banco paga de juros a um investidor e o que ele cobra de juros em um empr´┐Żstimo.

"Por ter o menor spread, o cr´┐Żdito imobili´┐Żrio ´┐Ż o mais sens´┐Żvel ´┐Ż varia´┐Ż´┐Żo da Selic", diz Ajzental.

O professor da FGV observa, por´┐Żm, que essa rela´┐Ż´┐Żo n´┐Żo ´┐Ż linear. Por exemplo, enquanto a Selic foi de uma m´┐Żnima de 2% ao ano durante a pandemia, para 13,75% at´┐Ż julho deste ano, a taxa m´┐Żdia do financiamento imobili´┐Żrio variou nesse per´┐Żodo entre uma faixa de 7% a 12% ao ano.

Ou seja, a varia´┐Ż´┐Żo dos juros do cr´┐Żdito imobili´┐Żrio ´┐Ż menos ampla do que a da Selic, a uma raz´┐Żo de 1 para 2. Isto ´┐Ż, o juros do cr´┐Żdito imobili´┐Żrio variam 1 ponto a cada 2 pontos de varia´┐Ż´┐Żo da Selic.

"Com a Selic indo de 13,75% a 12% no final do ano, se a expectativa do boletim Focus do Banco Central se confirmar, ser´┐Ż uma queda de 1,75 ponto em quatro reuni´┐Żes do Copom", diz Ajzental.

"Ent´┐Żo podemos estimar que o cr´┐Żdito imobili´┐Żrio pode cair entre 0,75 e 1 ponto, acompanhando os quase 2 pontos de queda da Selic at´┐Ż o final do ano", calcula o especialista.

Juros do cr´┐Żdito imobili´┐Żrio variam 1 ponto a cada 2 pontos de varia´┐Ż´┐Żo da Selic, estima especialista

Getty ImagesEle refor´┐Ża, por´┐Żm, que esse efeito n´┐Żo ´┐Ż imediato, podendo levar at´┐Ż tr´┐Żs meses para os juros do cr´┐Żdito imobili´┐Żrio ca´┐Żrem em fun´┐Ż´┐Żo de cortes na Selic anteriores.

Mas ent´┐Żo ´┐Ż melhor esperar os juros ca´┐Żrem para financiar um im´┐Żvel? N´┐Żo necessariamente, diz o professor da FGV.

"A compra de um im´┐Żvel n´┐Żo pode ser feita com uma vis´┐Żo imediatista, se a fam´┐Żlia achar uma boa oportunidade, deve comprar sim, porque h´┐Ż uma carta na manga que ´┐Ż a portabilidade", diz Ajzental.

Ele faz refer´┐Żncia ´┐Ż op´┐Ż´┐Żo criada em 2013 pelo Banco Central, que permite ao consumidor levar uma d´┐Żvida de um banco para outro, negociando taxas de juros menores para pagamento.

"Mesmo que voc´┐Ż compre com uma taxa um pouco mais alta agora, passados um ou dois anos, voc´┐Ż pode pedir a portabilidade e negociar uma taxa melhor com outro banco. Se estamos falando de uma d´┐Żvida de 20 a 25 anos, os um ou dois anos que voc´┐Ż pagou mais caro ser´┐Żo dilu´┐Żdos", afirma.

Pre´┐Żos dos im´┐Żveis e recursos da poupan´┐Ża

O professor cita ainda outros dois motivos para n´┐Żo esperar, caso surja uma boa oportunidade de compra de um im´┐Żvel.

O primeiro ´┐Ż que, com a queda da Selic e a melhora esperada na atividade econ´┐Żmica, deve aumentar tamb´┐Żm a demanda por im´┐Żveis, o que pode levar a uma alta de pre´┐Żos das propriedades.

O segundo fator ´┐Ż a disponibilidade de recursos na poupan´┐Ża.

Quedas maiores da Selic podem retirar recursos da poupan´┐Ża e isso pode diminuir a oferta de cr´┐Żdito imobili´┐Żrio

Getty ImagesAtualmente mais de 50% da capta´┐Ż´┐Żo de recursos para o cr´┐Żdito imobili´┐Żrio vem da poupan´┐Ża, cuja rentabilidade tamb´┐Żm est´┐Ż ligada ´┐Ż Selic, explica o professor da FGV.

Quem investe em poupan´┐Ża ´┐Ż remunerado a 0,5% mais a varia´┐Ż´┐Żo da TR (Taxa Referencial, um outro indexador de contratos financeiros), quando a Selic est´┐Ż acima de 8,5%; e a 70% da Selic quando a taxa b´┐Żsica de juros est´┐Ż abaixo de 8,5% ao ano.

Ent´┐Żo quedas maiores da Selic podem retirar recursos da poupan´┐Ża, devido ´┐Ż perda de rentabilidade e maior atratividade de investimentos de renda vari´┐Żvel. Isso pode diminuir a oferta de cr´┐Żdito imobili´┐Żrio, pressionando as taxas.

E por que juros s´┐Żo t´┐Żo altos no Brasil?

Todos os especialistas ouvidos pela BBC News Brasil s´┐Żo un´┐Żnimes na vis´┐Żo de que a Selic n´┐Żo deve voltar nos pr´┐Żximos anos ao patamar de 2% visto durante a pandemia – a n´┐Żo ser que ocorra uma cat´┐Żstrofe econ´┐Żmica que exija um forte est´┐Żmulo monet´┐Żrio.

Pela expectativa atual do mercado, se tudo seguir como esperado, a taxa b´┐Żsica de juros chegaria pouco abaixo dos 9%, e isso somente em 2025.

Presidente do BC, Roberto Campos Neto, virou alvo de cr´┐Żticas por parte do governo

Marcelo Camargo/Ag´┐Żncia BrasilS´┐Żrgio Vale, economista-chefe da MB Associados, explica que s´┐Żo v´┐Żrios os fatores para os juros no Brasil serem mais altos do que em outros pa´┐Żses. Historicamente, um dos motivos para isso ´┐Ż a quest´┐Żo fiscal.

"O Brasil tem um perfil fiscal muito ruim, uma d´┐Żvida p´┐Żblica muito elevada e um d´┐Żficit [nas contas p´┐Żblicas] muito elevado, especialmente nos ´┐Żltimos dez anos", diz Vale.

"Isso significa um pr´┐Żmio de risco mais elevado e que o mercado acaba cobrando uma taxa de juros maior [para financiar a d´┐Żvida p´┐Żblica] por conta dessa percep´┐Ż´┐Żo de risco. Assim, para o governo emitir t´┐Żtulos, precisa oferecer uma taxa maior, para o mercado aceitar."

Rachel de S´┐Ż, da Rico Investimentos, cita ainda a elevada indexa´┐Ż´┐Żo da economia, que ´┐Ż o fato de muitos contratos serem reajustados pela infla´┐Ż´┐Żo passada – como alugu´┐Żis, sal´┐Żrios, etc.

Isso gera uma persist´┐Żncia da infla´┐Ż´┐Żo, o que exige juros mais altos para control´┐Ż-la.

A economista observa ainda a baixa competitividade no setor banc´┐Żrio (o que tem melhorado nos ´┐Żltimos anos, com a prolifera´┐Ż´┐Żo dos bancos digitais e fintechs) e a grande oferta de juros subsidiados no Brasil – atrav´┐Żs do BNDES, por exemplo – como fatores que contribuem para que os juros por aqui sejam mais altos.

Ainda entre os fatores hist´┐Żricos, Vale cita a dificuldade dos credores de resgatar garantias no Brasil, o que torna os empr´┐Żstimos mais arriscados e a chance de inadimpl´┐Żncia maior, fazendo com que as taxas m´┐Żdias de juros de mercado sejam mais elevadas, para compensar esses riscos.

Mas, al´┐Żm desses fatores estruturais, h´┐Ż motivos para o Banco Central ser cauteloso no momento atual, reduzindo as taxas de juros de forma lenta e gradual, avaliam os economistas.

"A primeira 'pernada' do processo desinflacion´┐Żrio j´┐Ż aconteceu, vemos os pre´┐Żos dos alimentos caindo e os pre´┐Żos de bens industrializados com infla´┐Ż´┐Żo bem mais baixa, ap´┐Żs um per´┐Żodo de muito desequil´┐Żbrio na economia global com a economia", diz Rachel de S´┐Ż, da Rico.

"O problema agora ´┐Ż a infla´┐Ż´┐Żo de servi´┐Żos, ent´┐Żo o Banco Central deve ser muito cauteloso, porque h´┐Ż riscos tamb´┐Żm no mundo", acrescenta a economista.

Entre esses riscos que devem impedir uma queda mais r´┐Żpida dos juros no Brasil, ela cita os juros em alta nos EUA, infla´┐Ż´┐Żo ainda pressionada na Europa, riscos clim´┐Żticos do El Ni´┐Żo e a situa´┐Ż´┐Żo geopol´┐Żtica na regi´┐Żo do Mar Negro, que pode pressionar o pre´┐Żo dos gr´┐Żos.

Internamente, embora a situa´┐Ż´┐Żo fiscal tenha melhorado com a aprova´┐Ż´┐Żo do novo arcabou´┐Żo fiscal, diz a economista, ainda restam muitas incertezas sobre as receitas necess´┐Żrias para zerar o d´┐Żficit das contas p´┐Żblicas nos pr´┐Żximos anos, como prometido pelo governo.

Maior ganho com a queda dos juros ´┐Ż no front pol´┐Żtico, com redu´┐Ż´┐Żo da tens´┐Żo entre governo e Banco Central, avalia economista

Marcelo Camargo/Ag´┐Żncia BrasilTodos esses fatores devem limitar uma queda mais acentuada dos juros por aqui.

Ainda assim, o in´┐Żcio da queda dos juros ´┐Ż uma boa not´┐Żcia para a economia, acredita Vale.

"Dado que a queda [dos juros] vai ser lenta, o maior ganho talvez seja no front pol´┐Żtico, porque toda essa tens´┐Żo entre Banco Central e governo ´┐Ż muito prejudicial", diz o economista.

"Mas crescimento de longo prazo, sustent´┐Żvel, n´┐Żo ´┐Ż feito com pol´┐Żtica fiscal, nem com pol´┐Żtica monet´┐Żria. Elas n´┐Żo servem para isso. O que serve para isso ´┐Ż fazer reformas que aumentem a produtividade e, consequentemente, aumentem o crescimento."

/imgs.em.com.br/bbc/bbcnews.jpg)

*Para comentar, fa´┐Ża seu login ou assine